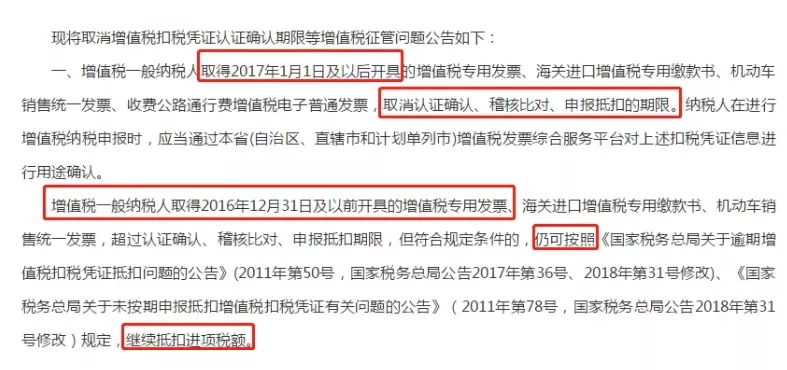

國家稅務總局公告2019年第45號公告,取消了認證抵扣期限。有人就以此來認為滯留票已經“退出歷史舞臺”。

但是,雖然取消了認證抵扣期限,不過原本對于滯留票的定義也不存在具體日期的規(guī)定,所以我認為后續(xù)對滯留票的管理仍然是稅務機關征收的一大舉措,畢竟在一段時間以票控稅的方略是不會變的。

這不,又一家公司因存在大量滯留票被查出了長期隱匿收入!都看看吧!

01

隱匿收入難逃法眼!

某公司大量出現(xiàn)滯留票,導致被查!

案例:今天一個朋友急急呼呼的給我打電話,說是稅務局要查賬,問我怎么辦?

語調中帶有十分明顯的驚慌失措,我知道他一直做電商,每年2000萬元營業(yè)額,但是幾乎沒有開具過發(fā)票!

由于經營的品牌褲都是從廠家進貨,工廠是要開具發(fā)票的,這些進貨專票也從來沒有入過賬,導致公司長期出現(xiàn)大量滯留票問題,越積越多,終于今年出事了!

02

滯留票!風險巨大!

一張圖徹底讓你搞懂!

03

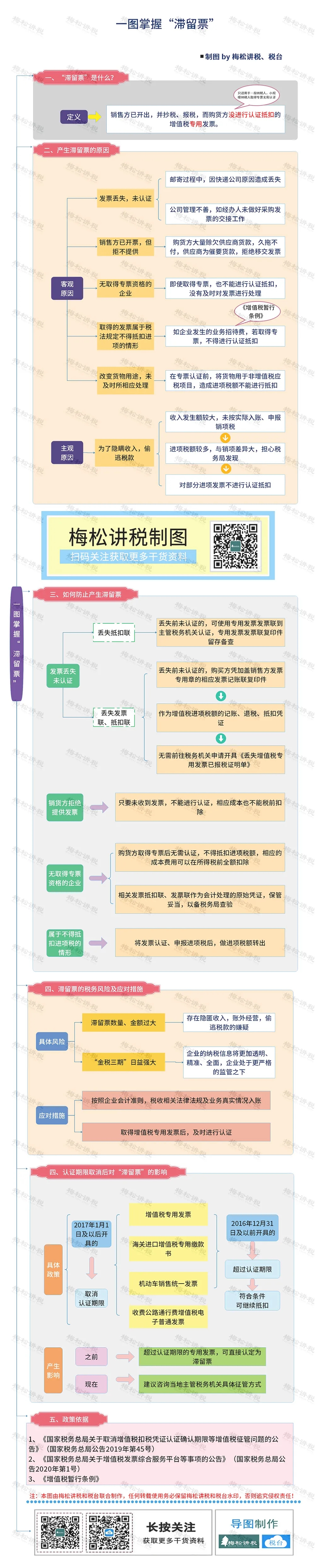

什么是滯留票?

滯留票是指銷售方已開出,并已抄稅、報稅,而購貨方沒進行認證抵扣的增值稅專用發(fā)票。

簡單來講就是公司某個人讓其他單位開了一張專用發(fā)票,會計一看不符合認證規(guī)定沒有認證此發(fā)票由此造成的稅務風險。

因此,取得的進項專用發(fā)票由于各種原因比如賬外經營等不進行認證抵扣,最容易形成滯留票。

04

為什么會產生滯留票?

1.發(fā)票丟失未認證。管理不善造成發(fā)票流失或郵寄過程中丟失。

2.銷貨方開票了,但是拒絕提供發(fā)票。通常情況是由于購貨方久拖不付相關購貨款,銷貨方以此種方式追討款項。

3.兩頭不入賬偷逃稅款。部分納稅人隱瞞銷售收入,對于取得的增值稅專用發(fā)票不予抵扣進項,造成滯留票的形成。

4.收票方為小規(guī)模納稅人或其他沒有資格取得增值稅專用發(fā)票的企業(yè),取得了專票,但是沒法進行認證或抵扣。

5.改變貨物用途,未及時進行相應處理。在專票認證前,將貨物用于非增值稅應稅項目,造成進項稅額不能進行抵扣。

05

滯留票,有什么風險?

1.好多公司滯留票的大量存在,其背后是在大量隱匿銷售收入,賬外經營,偷逃國家稅款。

大數(shù)據下企業(yè)不要存有僥幸的心里,不管何種“避稅”方式,只要是違背了業(yè)務真實面目的作假,必將暴露無遺。

2.“金稅三期并庫”后,將大大縮短辦稅時間,提升辦稅體驗。但是同時,對企業(yè)來說,合并后的信息將更加全面、精準、透明,也會讓違法行為無所遁形,如果您的賬目有問題,需要提高警惕了。

3.大數(shù)據下建議企業(yè)一定要真實的業(yè)務真實來體現(xiàn),充分利用國家陸續(xù)出臺的稅收優(yōu)惠來節(jié)稅,只要做到稅收優(yōu)惠的應享盡享,相信你企業(yè)的稅負不會太高!

06

碰到滯留票,該怎么辦?

1 發(fā)票丟失未認證

如果丟失了抵扣聯(lián),丟失之前也沒有認證的,可以使用專用發(fā)票發(fā)票聯(lián)到主管稅務機關認證,專用發(fā)票發(fā)票聯(lián)復印件留存?zhèn)洳椤?/div>

如果丟失發(fā)票聯(lián)、抵扣聯(lián),丟失前沒有認證的,購買方需要憑加蓋銷售方發(fā)票專用章的相應發(fā)票記賬聯(lián)復印件,作為增值稅進項稅額記賬、退稅、抵扣憑證,無需前往稅務機關申請開具《丟失增值稅準用發(fā)票已報稅證明單》。

2 銷貨方拒絕提供發(fā)票

若發(fā)票開具后購貨方未收到發(fā)票,則無法抵扣相應進項稅額,相應的成本亦無法進行扣除。

3 兩頭不入賬偷逃稅款

通常情況下滯留票信息極易取得,稅務機關通過抄報稅數(shù)據與認證數(shù)據比對即可發(fā)現(xiàn)。

若發(fā)現(xiàn)利用滯留票兩頭不入賬進行偷稅的情形,除了補繳相應的增值稅稅款、所得稅稅款、滯納金,查補罰款以外,還有可能面臨承擔刑事責任的風險。

4 收票方為小規(guī)模納稅人或其他沒有資格取得增值稅專用發(fā)票的企業(yè)

對于購買方為小規(guī)模納稅人或非增值稅納稅人的情形,購貨方取得后不得抵扣進項稅額,相應的成費用本可以在所得稅前全額扣除。

另外,普通發(fā)票也有可能存在滯留的情形。雖然普通發(fā)票沒有抄稅報稅信息,普通發(fā)票的滯留信息難以取得,但隨著總局的《商品和服務分類與代碼》的使用,農產品收購發(fā)票等據以計算抵扣的滯留票信息的取得將不費吹灰之力。